晋江上市鞋企资本群像

在“晋江鞋厂到底怎么了”等质问的背后,情况也并不似想象中的那么糟糕。安踏体育去年营收再破百亿,当地人纷纷表示其在晋江又有新厂正在施工扩建,总部也会搬过去。

20多年前,李生在晋江一个小鞋厂上班,夜里两点赶完货,他和工友一起用三轮车把鞋材废料拉到海边,一根火柴扔进废料堆里,李生一天的工作宣告结束,任由他背后的火堆自在燃烧。

大概比李生晚五年,来自安徽的王安从老家来到晋江,听说这里做鞋税低,他和一群老乡做起了卖鞋废料的生意。李生燃掉的“废物”成了王安的宝贝,在2008年这“宝贝”能卖到两块二角钱一斤,卖一吨可以赚四千四百块。

刘竣龙则在同一时期经营着一家本土鞋材公司,工人费用低,经济形势好,他的货源源不断涌进了类似李生所在的大小鞋厂。

这本是三个毫不不相识的人,只因同处于晋江鞋制造这条产业链上,使得人生片段错落重合。

在晋江,这样的故事极多。过去的十年里,晋江鞋制造业发展迅速,完成了由传统代工、家族化管理向独立品牌、现代企业运营的转变。这个200万人口的县级市,拥有3000多个鞋企、近50家上市公司,随意在晋江走走,就能听到一段有关“鞋”的人生片段。

可近两年,情况却有些改变。

刘竣龙的鞋材公司因下游厂商倒闭而关店,王安手中废弃鞋材降至1毛钱不再赚钱,李生也早早逃离小鞋厂。提起原因,他们均表示“晋江鞋业现在小厂很难做,利润不高”。

不过,在“晋江鞋厂到底怎么了”等质问的背后,情况也并不似想象中的那么糟糕。安踏体育去年营收再破百亿,当地人纷纷表示其在晋江又有新厂正在施工扩建,总部也会搬过去。

界面新闻走访中发现,整个晋江大小鞋企经过2013年全行业的深度洗牌,已进入了一个新的阶段。

崩塌的三四线品牌与冷却的资本

2009年10月,喜得龙(EDS.Nasdaq)创始人林水盘接受采访之时宣布,喜得龙未来将与欧美高端品牌合作,正式进军一线城市。

那是喜得龙无比风光的一年。经历虚假借贷、香港IPO骤停等风波后,纳斯达克的一声钟响洗尽前尘,喜得龙正式成为国内首家于美国上市的体育用品公司,林水盘也由此站上了人生高点。

此时的喜得龙,是晋江大多数体育用品公司的缩影——以代工起步,创建独立品牌,通过“砸钱投放广告”的方式打响知名度。财富快速积累的同时,上市也成了它们共同的目标。

在喜得龙上市之前,晋江已有安踏、特步(01368.HK)、361度(01361.HK)等品牌挂牌港交所,“榜样的力量”和商业嗅觉刺激晋江众多品牌商跟风追捧,新加坡、马来西亚、澳大利亚、韩国等发审较快的资本市场成了他们的选择。

“晋江有一些上市公司,他们可能并不是真的需要融资,而是看到大公司上市以后财富的增值,跟风就上了。另外福建这边家族观念重,有些听亲戚朋友介绍,不想走中介转而利用中间资源。可能我认识一人做德国上市做的多,就把我的朋友给推过去了,这样就会看到在同一个地方扎堆上市的现象。”在泉州从事保荐工作的小徐如此解释道。

政府补贴也是一个不可忽视的因素。据《创业家》报道,2011年泉州本土企业上市以后政府有补贴,既可以拿地又可以拿到约500万元奖金。界面新闻了解到,若泉州本土企业在新三板挂牌成功,政府会有100万到150万元的补贴。

一时间,寻求上市的鞋企如过江之鲫,可真正越过这“龙门”的公司,也并非步步生莲。

上市后,拿到融资的喜得龙扩张步伐不断。林水盘先是一口气签下40位职业经理人,任职部门经理及总监等中高级管理职位,后又大举扩张门店,单是2010年就新增门店近700家,全国门店超过了4000家,到2013年末,喜得龙零售网络已经覆盖全国28个省市。

这种扩张举措并未使喜得龙一路高歌猛进,过快的扩张反到使得行业集中度加剧,二三线市场拼杀愈发激烈,产品同质化严重、无核心竞争力的喜得龙在2013年触底。

数据显示,喜得龙2013年实现收入16.3亿元,净利润仅6554万元,同比分别下滑46.35%、201.5%。同时,公司的经营活动现金净额也从2012年底底4749.2万元变为了2013年的-8612.4万元。随着业绩的下滑,喜得龙股价也走向疲弱,市值由最高的5.95亿美元缩水至9188.85万美元。

最终喜得龙于2014年黯然退市,由于巨额债务于去年中旬宣告破产。

在目前晋江陈埭喜得龙工厂内,若大的园区只见保安两名,近乎全新的大楼显得格外不合时宜。

保安表示,“我们这边三四千工人都走光了,这公司已经破产,现在法院请了三家公司成立了一个管理团队正在清算债务。”

一位在晋江长期从事鞋生意的商人对界面新闻表示,晋江鞋企财务链很复杂。由于地方小,大多数都是熟人企业之间相互欠款,比如鞋厂欠鞋厂商的钱,代理商欠品牌公司的钱。

目前晋江鞋厂生意多不景气,鞋材商们已经不像原来那般容易赊账,中游的一些鞋制造厂商资金周转不灵,只好采用联保方式向银行借贷。但这种联保也存在风险:一旦其中一家爆发债务危机,就可能致使联保方资金断裂。界面新闻了解到,曾在新加坡上市的鄂莱特就因自身债务危机倒闭,目前其联保方也陷入困境。

小徐表示,其实有很多类似鳄莱特在海外上市的公司,实际上融不到什么钱,市盈率也不高。“现在鞋企上市已经不是主流了,这个行业发展状况已经不太好,再加上晋江企业账目混乱大都不规范,有些中介评估完以后根本就不想做了,除非你有除本行业以外的概念或者做些并购。”

对于目前晋江小鞋企倒闭,一位接近晋江市政府的人士对界面新闻称,目前晋江成立了一个金融局,对于一些良性运作但是资金周转困难的企业予以扶植,但政府对于僵尸企业的态度已经转变,该让它倒掉就倒掉,而不是一直让政府去扶着。

一二梯队上市鞋企的分化

与轰然倒塌的喜得龙等厂商截然相反,在池店镇安踏总厂内,一位安踏员工向界面新闻坦言,由于订单量大,他们现在每天都要加班。员工今年也涨了工资,一个月在3000块左右,做的好的技术工一个月可以达到6000到7000元。

在当地人看来,安踏是名副其实的晋江鞋产业龙头,这点从财务数据上也不难看出。

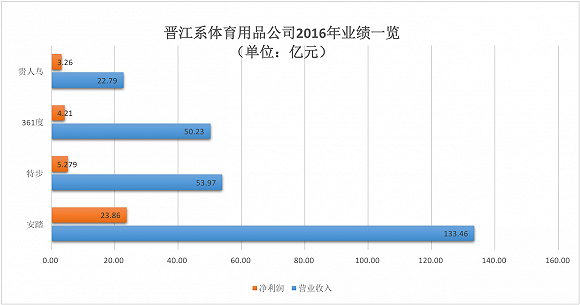

2016年,安踏实现营业收入133.48亿元,同期增长20%;持续经营利润达到23.8亿元,同比增长16.9%。其中,公司营业收入超出紧随其后的特步约147.3%,是排名末位贵人鸟(603555.SH)的6倍之多。净利润方面,安踏一家公司的净利润便已占据其余四家品牌净利润总和的60%。

去年安踏之所以能够继续领跑,很大程度上源于其收购的意大利高端品牌斐乐(FILA)。在2016年年报中,安踏表示公司“因为单聚焦、多品牌、全渠道的管理策略”达致业绩的可持续增长。

虽然安踏并未在年报中透露斐乐的营收状况,但在2016年8月安踏发布上半年财报时,安踏董事局主席兼CEO丁世忠曾表示,斐乐的收入占比已经达到了全集团的20%。一位斐乐员工对界面新闻称,目前斐乐属于单独经营,在安踏收购后门店数量有所上升,去年总体营业额上升了30%至40%。

业内流传的一种说法是,斐乐在去年实现营收有37亿元之多。如若此消息属实,那么斐乐在2016年的营收则占安踏总营收的27%左右。

除了业绩情况,安踏对上游供应商的回款和对下游经销商的管控也强于“晋江系”其它上市公司。

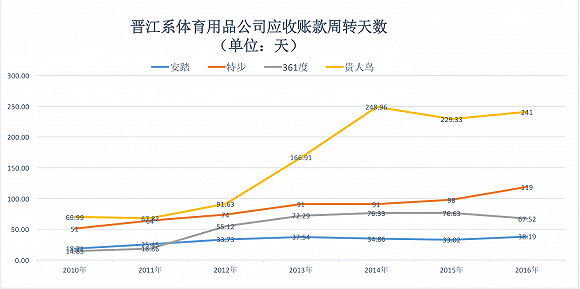

数据显示,自2010年至今,安踏的应收账款周转天数虽然由18.71天上升至38.19天,但始终低于特步、贵人鸟两家公司。此外,虽然安踏在2010年至2011年对下游管控不敌361度,但在2012年也已经反超。

界面新闻了解到,安踏已把库存压力全部转给经销商,后者统一向工厂订货,所有门店自负赢亏,且不予退货,如有库存直接拿到工厂店销售,但同时安踏也会告诉经销商哪类鞋销量比较好。

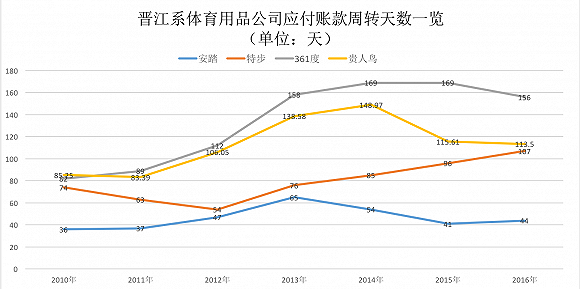

应付账款周转率方面,自2010年至今,安踏的应付账款周转天数始终低于其它四家鞋类公司,且在2013年以后逐步减少。

一位安踏供应商员工对界面新闻表示,由于安踏回款速度快,当地鞋材商都争抢与安踏的合作,但是一般这种好事都“肥水不流外人田”,不过安踏对鞋材质量要求非常严格,一旦供应商货内有次品都要及时返工。

此外,根据安踏日前公布的2017年订货情况,公司2017年第四季度订货会获得高单位数的升幅,为近四个季度最好成绩。其中,非安踏品牌产品的零售金额相较去年同期增长40-50%。

一般而言,制鞋企业一年要开四次订货会,公司提供款式,各大经销商决定拿货数量,而订货的多少决定了公司的产量,也在一定程度上决定了鞋企的业绩状况。

目前,安踏已经大大拉开与其它晋江鞋企的距离,成为名副其实的领头羊。转头看剩下四家公司,它们在2016年净利润均有不同程度下滑。

先来看361度。公司在2016年收入为50.23亿元,同比增长12.6%,但净利润仅有4.03亿元,同比下降22.2%。该公司财报中并没有给出净利下降的直接原因。

在晋江走访过程中,有接近361度的人士表示,这家公司面临着的银行负债较大,甚至在晋江有种说法是361度曾申请倒闭。界面新闻向该公司求证,截至发稿尚未得到回复。

特步方面,由于对儿童业务的调整,特步在2016年的净利润从6.23亿元降至5.28亿元,同比下降15.2%。“晋江系”四大上市公司中“体量”最小贵人鸟,2016年录得营收3.83亿元,同比增长1.61%,实现净利润3.26亿元,同比减少1.76%。

可以见得,安踏所在的第一梯队同特步、361°、贵人鸟组成的第二梯队已经呈现出不同的发展态势。

选择和未来

在过去二十多年的时间里,晋江系体育品牌坐拥国内广袤的体育市场,利用低成本竞争优势攻城掠地,获得十足发展。然而,随着国外品牌的不断渗透和渠道的下沉,这场“盛宴”已然落幕:现有市场被瓜分殆尽,国内劳动力成本不断提升,依靠“高性价比”打开销路的原始策略已经失灵。

正如上文所述,类似喜得龙这样无核心竞争力,且盈利模式单一的晋江系公司,洗牌、倒闭在所难免。但现存鞋企若不能开发更多增长空间,在零售市场竞争日趋白热化的过程中,不单是目前已经出现利润下滑的二线品牌,就算是目前占处领先地位的安踏,未来也一样会遭遇瓶颈。

经过公开信息的整理可以发现,自2013年我国体育用品行业触底以来,晋江系上市公司拥有了不同的战略目标和差异化经营策略。

在斐乐获得不错收效后,安踏在多品牌策略上越走越远。2016年,安踏与日本高端运动品牌迪桑特(DESCENTE)达成合作,组建合资公司,计划在中国开设100家零售店,拓展高端户外品类;2017年,安踏宣布收购韩国著名户外品牌KOLON SPORT。

目前安踏已经形成安踏、FILA高端运动品牌、迪桑特等高端功能性体育用品的品牌矩阵。丁世忠曾公开表示,“若靠安踏单一的品牌,我们无法超越耐克和阿迪达斯。但当我们实施多品牌战略时,就可能创造更多的可能性。”

与安踏相似,361度同样选择多品牌经营,意图抢占不同的细分市场。公司在2013年与北欧户外品牌One Way Sport达成战略合作,共同开拓大中华区市场。此外,361度还大举开辟海外市场:设立海外子公司,专注于发展功能性高端跑步和综训产品。

从361度年报来看,公司并未公布多品牌One Way Sport大中华区的销售情况,而目前公司在海外市场的营收数额较小,2016年为8070万元,较2015年的4470万上升80.54%,仅占集团全年收入1.6%。

特步则选择了由“时尚运动”回归运动,将目光放在专业设备领域,聚焦跑步和足球两大领域。在2016年,特步成为赞助马拉松赛事最多的体育用品品牌。此外公司还提出全面的足球战略—锋芒计划,目标在未来五年内服务全国五万青少年足球人口。

懒熊体育对特步目前战略评价认为,跑步是特步最重要品牌的基因,鞋履占据特步三分之二的收入来源。这种格局可以在整体体量不占优势的前提下集中力量从一点突破,但整个品牌也受单一品类制约程度较高。

贵人鸟则在打造体育全产业链上不断努力。在成为虎扑体育第二大股东后,贵人鸟先后收购杰之行名鞋库部分股权,以推动公司对运动鞋服销售渠道的全面布局,目前该公司正在推进对威康健身的收购,进军健身蓝海。不过需要注意的是,虽然进行了种种并购,但贵人鸟目前有关体育产业收入仍为零,公司的资产负债率也急剧攀升。

在鞋制造行业天花板逐渐明显的眼下,晋江系上市公司们终于走到了十字路口,经历草莽式的狂奔、疯狂的上市、痛苦的调整后,整个福建晋江的体育用品产业已经进入严重分化阶段。它们如何保住现有领地,如何挽回局面,成功活下去,以哪种方式活下去,都仍是未知。

本文转载自界面,图片除署名外均来自网络,原标题:晋江上市鞋企资本群像

声明:配图除署名外均来自网络,禹唐体育原创文章未经同意不得转载,转载/合作请加禹唐微信小助手,微信号:yutangxzs