安踏已经甩开李宁等对手 高端市场能帮助这家公司跑得更快吗?

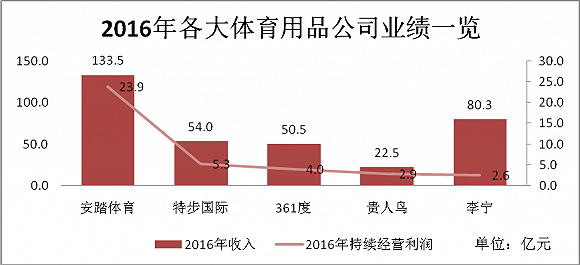

作为鞋业“去库存大战”中的胜利方,安踏体育近年来佳绩频传。2016年年报显示,安踏体育当年实现营业收入133.48亿元,持续经营利润达到23.83亿元。

在有“中国鞋都”之称的福建晋江,安踏体育是一家无人不知的体育用品公司。“要多支持国货!而且我们的东西也不比其他品牌差。”安踏体育晋江品牌店店长李立对界面新闻记者说。

作为鞋业“去库存大战”中的胜利方,安踏体育近年来佳绩频传。2016年年报显示,安踏体育当年实现营业收入133.48亿元,持续经营利润达到23.83亿元。同样出自福建晋江的品牌361度、特步国际以及贵人鸟,去年净利润分别仅为4亿元、5.2亿元以及2.9亿元。比较来看,安踏体育的收入及利润规模,远超其他品牌。

而对比“老对手”李宁,安踏如今也稳操胜券。2016年,在改进原有跑步、篮球、休闲产品的同时,加快了对快时尚品牌的重塑和优化后,李宁终于扭亏为盈。2016年李宁营业收入80.33亿元,实现利润2.5亿元。虽然这一成绩已经是近五年来李宁最好的成绩,但仍不及2011年的业绩表现。

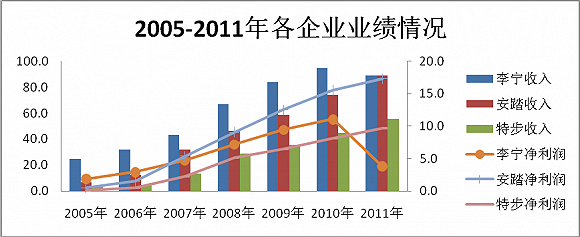

自2008年“体操王子”李宁在北京奥运会上的“飞天点火”之后几年时间里,李宁从收入规模上来看仍是行业内的龙头大哥。数据显示,2007年至2010年,李宁的收入分别为43亿元、66亿元、83亿和94亿元。而同期,安踏体育的收入分别仅为31亿元、46亿元、58亿元以及94亿元。那时,安踏还是追赶者。

但在2011年,一切都发生了改变。数据显示,包括匹克体育、李宁等港股体育用品上市公司2007年行业增速达到90%以上,到2008年增速仍维持在75%以上。但是在2010、2011年后两年增速连续下移,到2012年收入增速下滑4.77%。匹克体育、李宁等公司的营业收入和利润增速甚至呈现了负增长。可以说,行业的业绩拐点已到来。

在李宁等品牌增长乏力的同时,安踏体育却开始发力。2011年安踏实现利润17亿元,同期李宁的净利润仅为3.85亿元。2012年安踏体育更是站稳了脚跟。当年实现持续经营利润13.5亿元,而李宁却出现了大幅亏损,亏损额达到了19亿元,亏损一直延续到了2015年。

安踏体育和李宁的地位反转,来得猝不及防却又理所应当。深究其背后的原因,可能并非是安踏做对了,而是李宁做错了。

虽然说在2010年之前,李宁的收入规模遥遥领先。但利润方面,早在2007年安踏就已超越了李宁。2007年,李宁和安踏分别实现4.7亿元以及5.3亿元的净利润。

造成李宁收入巨大却并不赚钱的主要原因,与其“铺张浪费”有着直接的关系。数据显示,李宁的销售费用占收入的比重自2006年开始就处于行业内的最高水平。2011年,其销售费用占比为28.3%,其中广告及市场推广费用高达15.67亿元,占收入比重达到17%。同期,安踏体育的销售费用占比仅为16%,广告及宣传费占比为13.7%,金额为12亿元。此后,李宁的销售费用始终高于同行水平。李宁可以有如此大的收入规模,与其高额的推广和销售费用有着直接的关联。

另一方面,李宁的运营能力却相当一般。以零售行业的关键指标存货以及应收账款周转天数举例,数据显示,2006年李宁的存货以及应收账款周转天数分别为69天和54天,而安踏则分别为41天和19天。存货周转天数越短,意味着企业库存周转的越快,被认为是零售企业有销售活力的象征;应收账款周转天数代表着企业对于下游经销商的议价能力。应收账款周转天数越短,回款速度越快。对比这两个数据,安踏体育都略胜一筹。

受此影响安踏体育的存货数远低于李宁。数据显示,在2015年之前,无论收入方面安踏体育如何高,但存货的数量却远低于李宁,直到2016年才由于李宁存货数量骤减而高于李宁。受此影响,安踏的2005年-2010年的平均存货周转率高达9.3%,相较李宁仅有5.8%。

数字折射出的正是两家企业本质的区别:库存管理的能力。而在2010-2015年体育用品产业去库存的周期内影响深远。

2008年北京奥运会前期,行业处于快速发展的阶段。几乎所有的体育用品企业都卯足劲通过加杠杆的方式,加速企业扩张。以李宁的门店数量举例。2007年以及2008年,李宁分别新开门店数936家以及1012家。截至2008年末,李宁共开设门店6245家,并在此后的3年内进一步扩张,2011年末开设门店数高达8255家。安踏体育的路径较为类似,2007年以及2008年新开设门店608家以及1065家,2011年末达到了9297家门店。

2011年前后,行业周期俨然到来。“大跃进”式的开店风格,直接导致了2012年开始的关店潮,其中又以李宁的关店数量尤为严重。前期存货最多的李宁,采用“粗暴”关店方式来清理库存,但效果并不理想。2012年李宁关店门数高达1821家。而安踏体育则采取相对“温和”的让利方式来清理库存。同年安踏的关店数量仅为389家。此外,安踏更加重视库存清理等问题,扩建了工厂店以销售库存鞋。界面新闻走访了安踏位于晋江的工厂店,店长朱某表示,安踏近年以来,非当季的鞋都会拿到工厂折扣店,以3折左右的价格出售。

除此之外,对库存的管理也使得安踏的鞋类周转更为灵活。李立称,就门店而言是不会大批量囤货的。“过去的老办法是,每季度工厂会开订货会,工厂会根据订货会的数量再多生产些以应对增加的需求。如果经销商卖不掉,过去是可以退回厂里了。现在已经完全不是这样了。现在订货会数量多少就生产多少,而且不允许经销商退回。”界面新闻记者采访了安踏的经销商也得到了“不允许退回订单”的回答。

安踏体育和李宁面对市场的颓势所制定的不同经营策略,是造成发展分化的另一大原因。

李宁愿意在市场上砸钱是公认的事实。但在2011年市场颓势初现时,李宁却依旧决定铤而走险,制订了更加激进的策略。于2012年5月,掷出20亿元成为CBA联赛主赞助商;10月,又以10年1亿美元的高价签下NBA巨星德怀恩·韦德;12月,启动“渠道复兴计划”,预计耗资14亿至18亿元,短短三个月大手笔花费了近50亿元。

不难发现,李宁在市场定位方面,采用的是“走出国门,面向世界”的国际化战略。与此同时,在2010年李宁CEO张志勇主政了一场品牌重塑运动,包括更换沿用了20年之久的LOGO,并将广告语“一切皆有可能”改为“让改变发生”,并对客户群重新定位,喊出“90后李宁”的口号。国际化+年轻化的背后,是品牌定价的全线上扬。其服装产品价格上涨幅度超过17.9%,性价比的优势不再。但是在产品定位方面,李宁在一直摇摆于“休闲”与“专业体育”之间。在大量流失原有的70后、80后老客户后,大胆变革的李宁并未抓住90后的心。

当李宁实行全面变化的策略时,安踏却始终聚焦在了中端大众市场。安踏在开店方面的基本策略为大城市多开店,小城市开大店。目前安踏在一线城市渠道门店占自身比重达20%;而二三线市场占60%。另一方面,通过收购国际品牌拓展高端品牌。年报显示,2008年安踏推出附属品牌ANTAKIDS,进军中国童鞋市场;2009年,安踏收购意大利高端品牌FILA;同年安踏与迪桑特、伊藤忠成立合资公司,在大陆地区独家分销迪桑特产品,主打滑雪产品。

另一方面,门店的铺设以及装饰方面,李宁与安踏的策略也不经相同。安踏的门店风格相当整齐。店员告诉界面新闻记者,这是统一的第六代门店风格,而在旗舰店等门店已经采用了第七代的装饰风格。而李宁在渠道建设上采用的是“直营门店+特许经营门店”。多数特许经营店铺形象陈旧,运营、销售水平欠佳,导致过季产品的大量积压。近年来李宁已经意识到了这一问题,正在逐渐关闭特许经营门店。

对于高端品牌,安踏体育并非没有野心。李立告诉界面新闻记者,安踏体育这两年还是对标中端客户。“这两年安踏的单价也有所上涨,其实是想借之前中端产品吸引客户,但是现在还是想向高端走。现在我们的产品也做气垫啊跑鞋等高端产品,不过市场还在接受的过程中。”

日前,安踏体育发布的融资公告也透露出端倪。公告显示,安踏体育最近收到中国证监会的批复,批准安踏体育向中国合格投资者公开发行本金总额不超过人民币36亿元的公司债券的申请。计划发行的公司债券所得款项旨在用于偿还借贷及作为集团一般营运资金。外界猜测,对于安踏体育将发行总额不超过36亿元人民币的债券,可能是因为“盯上”了PUMA,像当年从百丽国际手中收购FILA一样,将PUMA收入囊中。对此界面新闻采访安踏体育有关负责人,并未得到回应。

安踏体育与李宁的变化,折射的正是不同企业面对行业变化的系统风险,应对措施的不同而导致截然相反的结果。2016年全面宣布回归的李宁已经带领品牌实现了扭亏。安踏面对卷土重来的对手,要如何巩固地位,会是一个不小的挑战。

本文转载自界面,图片除署名外均来自网络,原标题:安踏已经甩开李宁等对手 高端市场能帮助这家公司跑得更快吗?

声明:配图除署名外均来自网络,禹唐体育原创文章未经同意不得转载,转载/合作请加禹唐微信小助手,微信号:yutangxzs