高达5万亿的体育市场,创业公司的机会在哪儿?

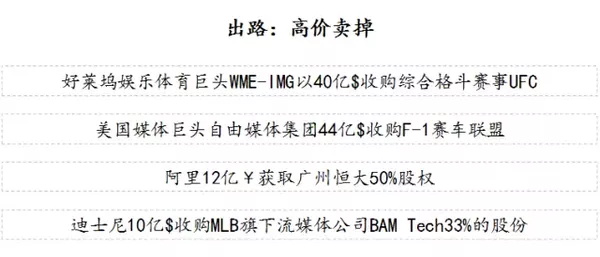

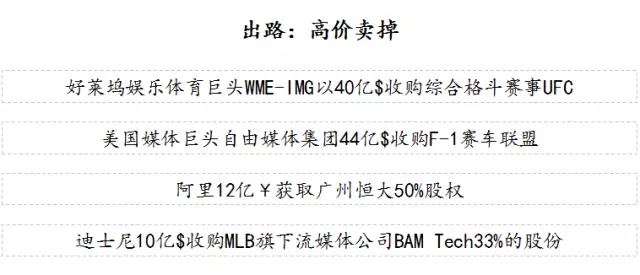

如果“独角兽”的定义是估值10亿$以上的公司,那体育领域的“独角兽”们正被超级大佬们任性的买来买去。

如果“独角兽”的定义是估值10亿$以上的公司,那体育领域的“独角兽”们正被超级大佬们任性的买来买去:

综合格斗赛事UFC——40亿$被好莱坞娱乐体育巨头WME-IMG收购

F-1赛车联盟——44亿$被美国媒体巨头自由媒体集团收购

广州恒大——12亿¥被阿里收购其50%股权

即便只是做中间业务的,也是10亿$级别:

体育赛事版权收购、管理、分销公司MP&Silva——10亿$被暴风旗下并购基金收购其65%股权

体育营销公司盈方体育——10亿欧元被万达并购

连买个独家转播权,都是1亿$起:

香港英超3年独家转播权——2亿$卖给乐视体育

NBA中国地区5年独家网络版权——5亿$卖给腾讯

更别说市值500亿$的ESPN(娱乐与体育节目电视网)和1,000亿$的NIKE了。

人均GDP达到8,000$,体育行业会迎来爆发,而2015年正是中国人均GDP超过8,000$的元年。

除了大佬们买买买,创业公司是否也能从中找到机会?

传统体育市场规模1.5万亿

预期2025年达5万亿

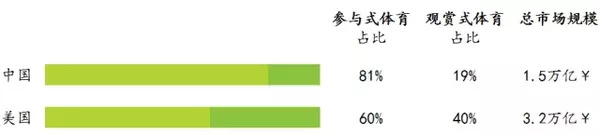

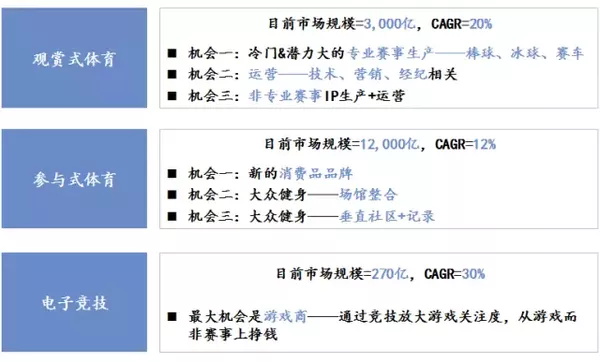

观赏式体育增长空间较大,但参与式体育仍是大头

伴随人均GDP增长,中国观赏式体育至少还有1.8倍增长空间。

中国观赏式体育:参与式体育=0.23

美国观赏式体育:参与式体育=0.67

以参与式体育为同比基数,增长空间=0.67/0.23-1=1.8倍

不管中国、美国,都是参与式体育占主导地位。

预期观赏式体育、参与式体育将分别以CAGR=20%、CAGR=12%的速度增长

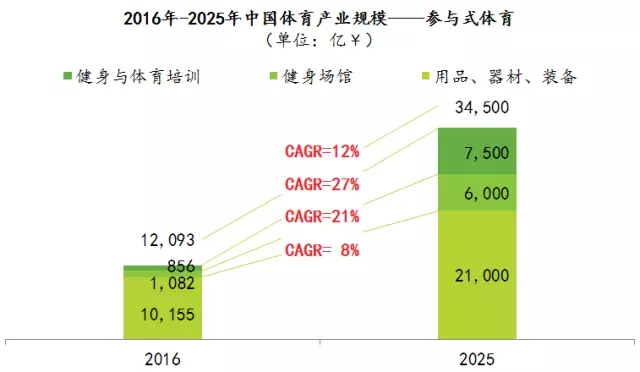

我国2016年体育产业规模1.5万亿,国务院 46 号文件提出要加快发展体育产业,到2025年达到5万亿。其中,观赏式体育:2016年市场规模2,895亿¥,预计CAGR=20%,2025年达到15,500亿¥。参与式体育:2016年市场规模12,093亿¥,预计CAGR=12%,2025年达到34,500亿¥

(数据来源:《中国体育市场的蛋糕怎么分?》易凯资本,国家体育总局,公开信息整理)

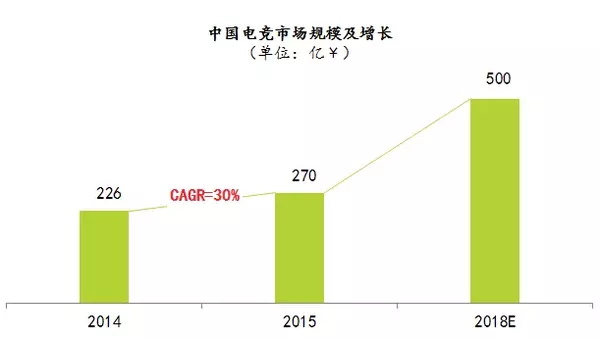

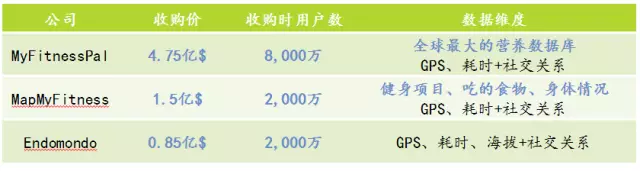

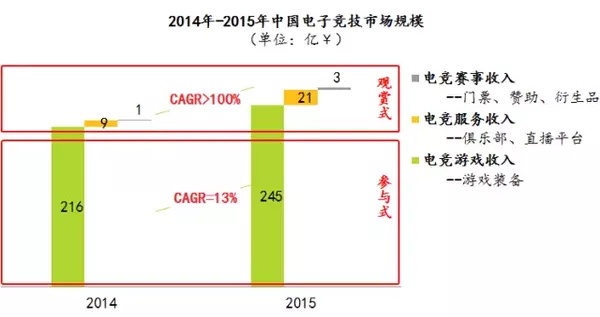

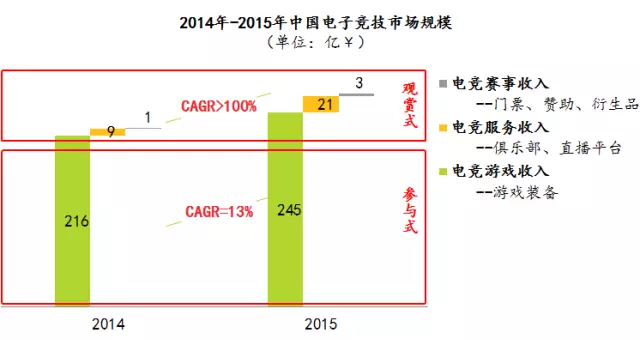

电竞作为一项新兴体育项目

预期市场规模将迅速达到500万

2003年,国家体育总局正式批准,将电竞列为第99个正式体育竞赛项目;2011年,列为第78个;2014年逐渐被大众接受并快速增长。

(数据来源:《中国电子竞技行业研究报告》艾瑞,小饭桌整理)

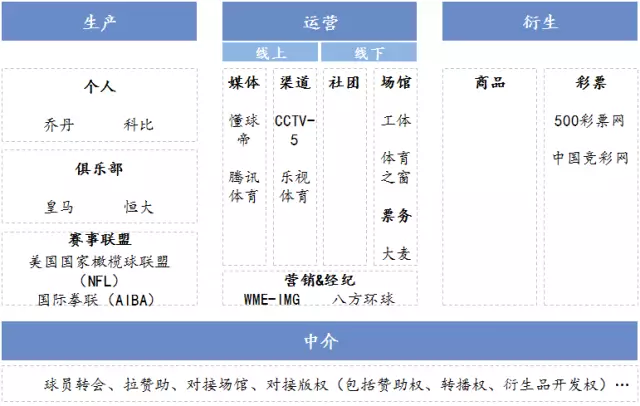

1、观赏式体育

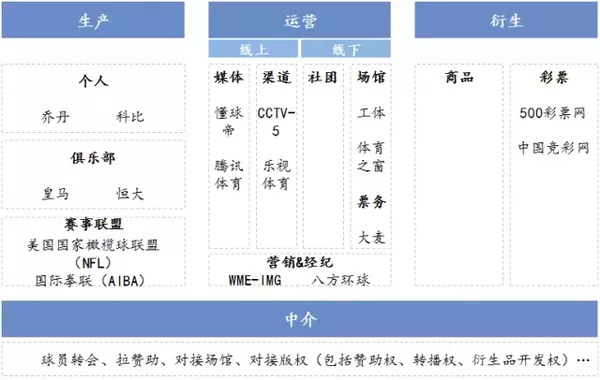

产业链长,参与方分散,涉及线上线下

对标国外,各环节都有估值10亿$以上公司

(数据来源:公开信息整理)

国内在一些领域已有优秀公司,一些领域还有机会

机会一:赛事生产——棒球、冰球、赛车也都是观赏性比较强、同样适合亚洲人、易于打造强IP的运动,不过有一些门槛,所以国内发展相对晚。例:棒球在美国、日本也是近些年图像捕捉技术使得观赏性增强后才流行起来。

机会二:运营类——技术、营销、经纪相关,传统营销、经纪公司不一定能很好适应新媒体环境。

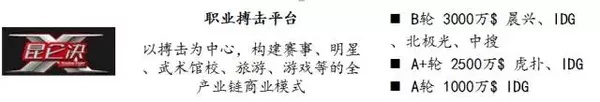

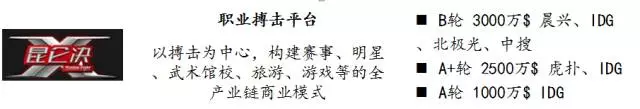

Case:昆仑决——职业搏击平台

强观赏性,易于打造强IP的搏击赛事运营。

同时懂线下赛事运营和基于IP的综合运营。

运营——规则制定:兼具观赏性和安全性。选用MMA赛事规则:较为开放,选手可以任意发挥——强观赏性;是目前为止搏击行业伤亡比赛最少的一项——安全。赛制——四人淘汰赛,每组都有1-2个顶级拳手,保证从初级赛事就有强观赏性。

易于打造强IP:适合改编成游戏——带来高收益。体育运动多为对抗性质,相对都容易进行游戏改编。非对抗性运动,比如花样游泳,就相对难进行游戏改编。(数据来源:IT桔子,公开信息整理)

专业大众赛事IP运营的高收益伴随高成本,多数出路是卖掉

专业赛事运营,主要收入都是IP赚去,留给运营方所能获取的利润低,容易亏损。

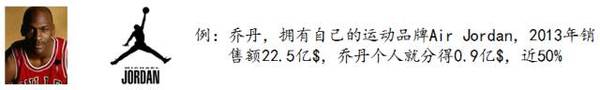

本质原因:IP的火爆程度依赖个人/团队技能(即IP本身的价值),运营创造的附加价值不大。

专业赛事是极度依赖运动员个人天赋、团队默契的,后期炒作影响弱——即运营的增值价值不大。相比之下,影视类明星,对个人天赋的依赖程度就相对弱,其火爆程度(IP的变现价值)受后期曝光和机遇的影响大——即运营的增值价值大。

赛事IP呈金字塔型,虽然利润率低,但头部还是集聚了最多的流量和大部分的收入——盘子大。所以即使利润率低,但利润还是非常可观。通常的出路是卖给系统整合能力较强的生态型娱乐巨头。

相比独立运营,归属于更大体系,可以带来一些新增价值。

1.更强的综合运营能力:收益不再局限于门票+赞助——可以深度开发游戏、电影等其他衍生。

2.打掉中介:明星代言通常需要中介,而有的收购方是自带卖货属性的,比如阿里,不用再找中介,缩短了产业链。

3.更高效的利用率:比如,线下赛事,现场、屏幕前的观众都需要“消费情绪”,但受限于硬件,这部分情绪价值被白白流失了。基于直播平台的打赏功能,以及线下场馆改造,让观众随时可以随时以各种形式表达自己的情绪、支持自己的明星,都是在更好的“消费情绪”。

4.基于生态提升效能:BAM Tech被收购后,该技术就不止应用在MLB,而可以被应用在整个迪士尼,应用范围更广泛。(数据来源:公开信息整理)

非专业赛事IP运营的价值高,可以独立成长

娱乐化体育IP:IP的火爆程度同时依赖个人/团队技能+运营,运营创造的附加价值大。例:青训。通过赛事持续与观众培养感情,选择技能不错(不用顶尖)、长得不错的、受欢迎的,去唱歌、拍戏……

非专业赛事IP既可以通过打造独特的粉丝群,独立成长,也可以与其他平台合作。

2 参与式体育

体育用品是万亿级市场,场馆、培训也都在高速增长

体育用品市场份额最大,10,155亿¥,占84%;培训、场馆增速更快,CAGR依次为27%、21%,到2025年都能到6,000亿¥以上。

(数据来源:《中国体育市场的蛋糕怎么分?》易凯资本,国家体育总局,公开信息整理)

体育用品的成长趋势是细分化、专业化

人均GDP 5,000$——大众、实用体育用品

人均GDP20,000$——垂直、专业体育用品、工具

(备注:参考《如何理解整个体育产业的关系逻辑》方正证券 杨仁文;数据来自雪球)

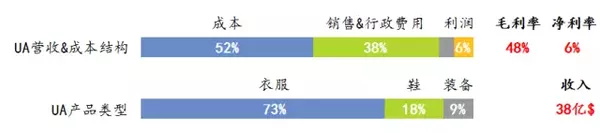

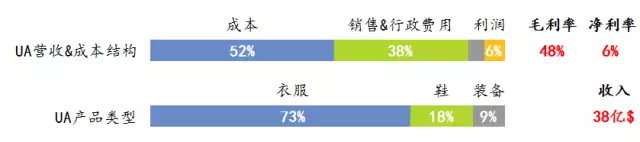

Case:Under Armour——快速增长的新贵

打造专业形象:以紧身衣切入,延伸鞋、智能硬件。

近三年都保持CAGR=30%的营收增速——在美国市场已超越Adidas成第二,但全球范围份额还小,收入跟Nike还不是一个量级。

靠紧身衣崛起——解决当时出汗后衣服粘在身上的问题。特点:凸显身材和力量;材质:纤维VS棉(纤维排汗性较好,但透气性不足)。

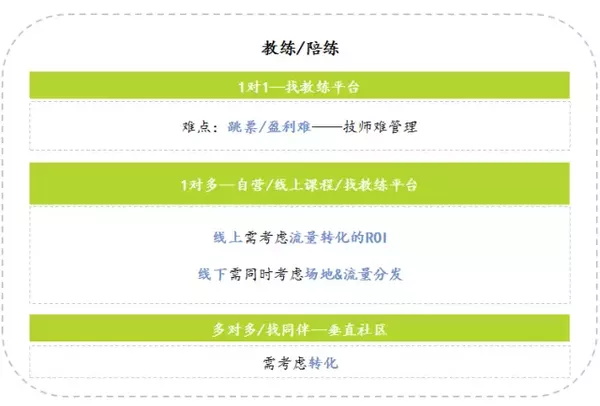

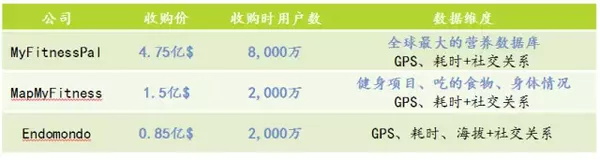

未来扩张:鞋、智能硬件——但鞋类延伸有挑战。累计7.1亿$收购3款带GPS、社交功能的运动APP:MyFitnessPal、Endomondo、MapMyFitness——看中背后的数据库,向健身和可穿戴领域迈进。(数据来源:UA财务年报 2016年,小饭桌整理)

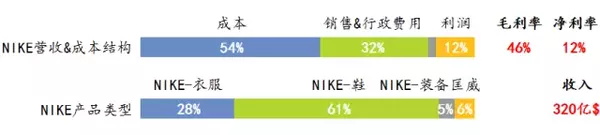

Case:NIKE——长盛不衰的大巨头

跑鞋为主,保持创新。

即使在营收规模已达320亿$的基础上,排除外汇影响,仍保持CAGR>10%的增速。

每个时代都会有那个时代人喜欢的体育品牌,上一代人的品牌年轻人就会觉得老——持久的产品+品牌营销创新能力让NIKE持续保持增长。比如,Nike Anti-Clog Traction——采用防止泥浆阻塞鞋底的高分子聚合物材料。比如,NikeAdapt 1.0——可适应性鞋带,自动调节松紧。再比如,Nike+ APP,跑步者社区、健身者社区、瑜伽爱好者社区。

未来:专业化、垂直化——拓展女士衣物,如瑜伽服等。

(数据来源:NIKE财务年报 2016年,小饭桌整理)

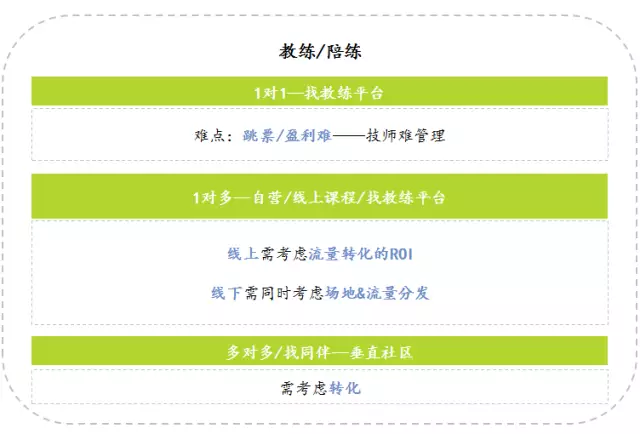

大众健身只涉及三个问题:教练/陪练、场馆、记录

Case:乐刻——教练+场馆

原有场馆运营不合理是痛点,整合提高效率。

自营新增而非改造——现阶段场馆资源不足,且品牌分散。美国健身俱乐部数量3.6万,中国1万,人均健身房数量是中国的15倍。规模以上健身房中,前10大品牌健身房数量仅占16.4%。

便利店式覆盖,24小时营业。现有场馆问题1.分布不合理——面积大、密度低:不够方便。现有场馆问题2.经营时间不合理——一般10am-10pm:客户下班时健身房也关门了。

线上预约、一对多——超低价、多种课程任选。线上汇聚+分配流量:将教练从销售的角色中解放出来。一对多提升教练利用率、场馆利用率,同时为用户带来低价、多选。(数据来源:IT桔子,国家体育总局,《健身俱乐部产业报告2016》ihrsa,公开信息整理)

Case:咕咚——陪练/垂直社区+记录

本质是渠道,转化是关键。

单纯的“社区+记录” 价值有限,多被卖掉。以UA收购的三家社交跑步软件为例:

转化及拓展——从智能硬件、金融,到保险、赛事IP。联手阳光保险推线上马拉松保险“E路保”。首创线上马拉松——异地成绩官方认可,一样领取奖牌。联合兴业银行发布“兴动力”信用卡,用户通过积累卡路里兑换信用卡积分。最早尝试、最终开放的硬件——2013年和百度联合发布第一款手环,后来同质竞争价格战严重放弃自有品牌硬件,2014年开放ROM给所有手环。

电子竞技

电竞是“观赏式+参与式”的结合

观赏式的模块增长较快,参与式的模块占大头——观赏式的模块约占4%,CAGR>100%;参与式的模块约占96%,CAGR>10%。

(数据来源:《中国电子竞技行业研究报告》艾瑞,小饭桌整理)

电子竞技有跟观赏式体育类似的产业链

没有线下运营,营销相对弱化。

生产方除了赛事生产,还有规则生产——即开发、发行新的游戏。

跟传统体育竞技的不同:赞助方同时也是规则制定者

只要符合“竞技”特征,都可以成为赛事。

游戏商通过赛事吸引更多参与者,提高付费转化。

游戏商是唯一主角,基本也不是创业公司的机会

游戏商是最大获利者,赛事运营方也可以挣一点辛苦费。

新游戏IP:游戏火爆是概率性事件&基于流量——大公司更有优势;不排除小公司能做好。

赛手IP:跟其他体育IP一样依赖个人天赋(选手智力)、团队默契——运营附加价值不大。

(数据来源:《中国电子竞技行业研究报告》艾瑞,小饭桌整理)

总结:观赏式体育、参与式体育、电子竞技都有机会

声明:本文转自小饭桌创业课堂 文/吴杨可月,配图除署名外均来自网络,原文标题:高达5万亿的体育市场,创业公司的机会在哪儿?

声明:配图除署名外均来自网络,禹唐体育原创文章未经同意不得转载,转载/合作请加禹唐微信小助手,微信号:yutangxzs